好买基金网 - 好买财富 基金 私募 信托 专业的投资顾问

首先是AI与机器人领域的创新步伐,让我们见证了人类向新科技、新业态的迈进。这种变化直接映射到了各类资产上,A股与港股掀起科技旋风。

而后,4月初,美国推出了超预期的“对等关税”政策,我们正真看到了世界贸易局势快速而极端的变化,也见到了各类资产巨大的波动。金价连创历史上最新的记录,股市与债市则出现了罕见的震荡。

不仅仅是2025年,这几年来我们似乎一直在“见证历史”。投资环境充满变数,变化之多、变化之快、变化之巨经常出人意料。经济周期、科技革命、大国博弈等等因素主导着各种变化,而信息传递与叙事渲染又进一步放大着市场情绪与资产波动。

但同时,当我们着眼于世界的变化时,也应注意到,一些东西没改变。资产间此消彼长的规律未变,资产配置的意义未变,许多投资策略的底层逻辑仍然坚实。

纷繁的变化中,一些人惶惑于该买还是该卖,怎样能走捷径。而我们更应该思考的是,如何用有效的方法论,穿越市场风浪,实现更长期和高概率的成功。

一直以来,我们坚守的方法论都是,投资之前,一定要清晰的预设自己的资产配置目标,以不变应万变。用确定的战略,对抗不确定的市场。

当前的投资环境下,我们尤其应该重视全球对冲基金的配置,另外也要关注CTA、黄金与固收资产的多元配置。

年初以来,在政策利好释放和春节效应下,宏观经济数据整体偏强。4月16日国家统计局最新公布的多个方面数据显示,2025年一季度GDP数据同比增长5.4%,多项经济指标超出市场预期。

从“三驾马车”来看,消费成为核心驱动力,投资端结构性优化显著,出口受“抢单效应”支撑增长强劲,但二季度关税政策可能对出口形成压制。生产角度看,一季度经济新动能持续发力,显示新旧动能转换在持续加速。

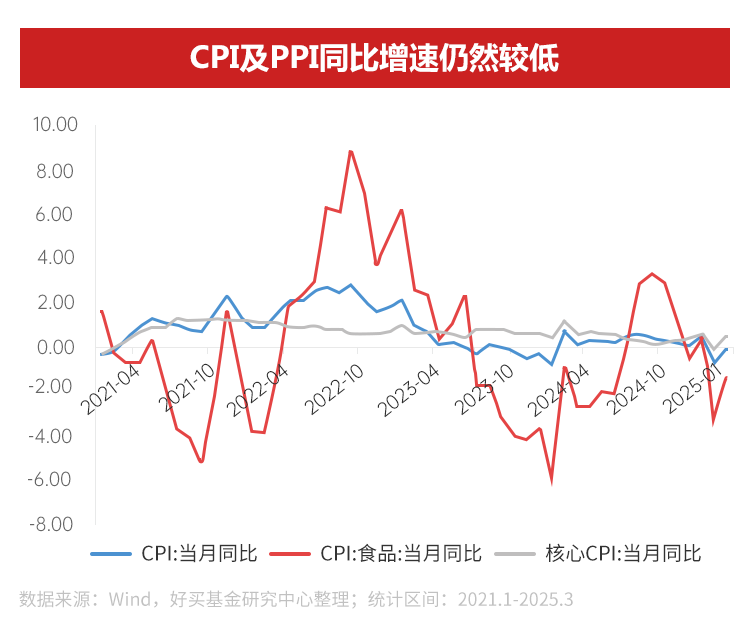

通胀数据方面,当前PPI增速仍未转正,CPI持续在0附近徘徊,通缩问题仍未得到一定效果解决,主因是内需不足和产能过剩带来的供需错配。

货币政策方面,年初以来受汇率压力、政府债发行等因素影响,流动性整体有所趋紧,后续在“适度宽松”定调下预计仍将维持宽松状态,注重平衡多重目标。

总结来看,消费者信心是中长期最为关键的因素。经济稳步的增长中长期稳定的驱动力量仍待修复,投资还是该以结构性机会和注重安全边际为主。

年初以来,A股在国内AI科技股热点催化,宏观边际改善等因素的影响下,情绪整体改善,但呈现出较为显著的结构分化和轮动现象,大盘价值风格占优,小盘风格有所回归。

具体而言,受中美科技博弈升温、DeepSeek大模型突破等外部因素催化,以AI为代表的科技股主题领涨,2月底开始市场波动加剧。科技股在经历季初估值快速修复后,情绪有所退潮,季内整体呈现出较为显著的震荡走势。

4月以来,特朗普对等关税政策落地,叠加前期AI行情高位退潮,A股各指数估值均有所调整。但在政策“组合拳”呵护下,市场情绪逐渐修复,主要股指逐步反弹。对国内股市而言,关税政策的不确定性或将维持一段时间,后续继续观察4月底政治局会议、降准降息等政策落地情况。

量化股票策略方面,一季度量化超额整体运作环境较为理想,多数产品超额端表现优异。中小票的绝对流动性维持增长,个股的分化度也有所上行,综合看来,量化策略整体运作环境较好。

展望后市,在当前流动性水平充裕的前提下,量化策略的成交活跃度和波动有望在一段时间内维持在中高位。此前量化行业因规模涌入造成的拥挤度已经一下子就下降,极端风险事件发生概率较低。当前看好量化策略的长期表现,后续alpha水平值得期待。

1. 当前国内权益市场整体波动较大,考虑到短期情绪修复之后AI产业叙事逻辑仍在,叠加宏观经济边际有所修复,仍看好权益类资产配置性价比。

2. 低波红利资产经过年初的调整后,具备一定的估值吸引力。与此同时,AI产业趋势短期或将持续,重视人工智能、国产替代等新质生产力类资产。

3. 量化策略方面,beta层面预计会受益于AI产业催化及宏观基本面的边际改善,同时市场成交热度高涨预计也会持续改善alpha部分表现。综合alpha和beta,仍然看好指数增强策略表现。

年初以来,全球权益市场表现分化,DeepSeek的横空出世推动港股领跑全球,但也冲击了美国成长股的叙事,导致纳指回撤。与纳指相关性较高的日股也受到波及,叠加日元升值带来的不利影响,日股迎来明显调整。

印度方面,随着降息预期的提升与增长担忧的消退,印度Sensex指数继此前的明显调整后,在今年一季度止跌企稳。欧洲方面,德国超预期的财政宽松计划明显提高了资金回流欧洲的意愿,德国DAX指数也录得两位数涨幅。

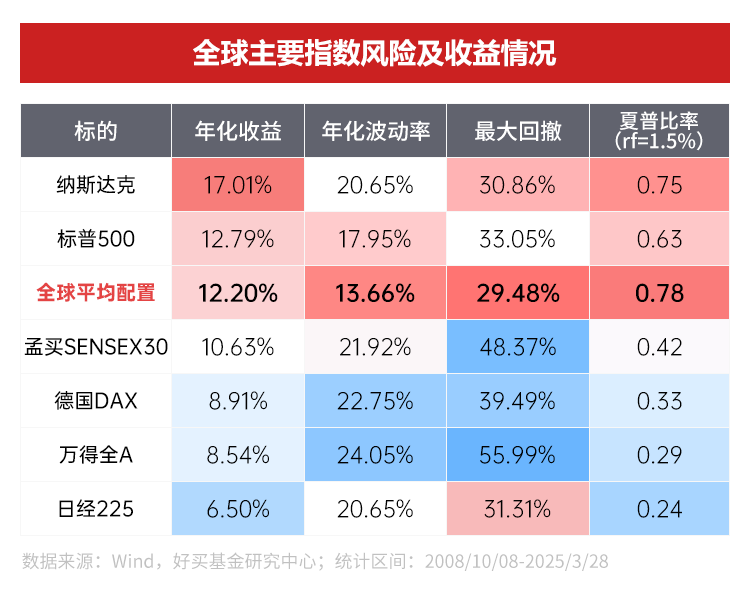

从近16年的数据分析来看,全球配置无论是收益还是波动的情况,均优于单一A股配置。全球经济周期的错位与逆全球化的加剧,也提升了资配尤其是全球配置的必要性。展望二季度,构建健康的、多策略的、多国别的资配组合,将成为成功投资的大前提。

1. 美国股市:短期来看,特朗普政策变化等变量对美股表现存在扰动因素。中长期来看,仍看好AI产业革命背景下的美股表现,未来需重视估值、关税、新技术发展对美股的波动影响。

2、日本股市:受关税政策、日元升值等因素影响,日本股市呈震荡态势。但从基本面角度看,日本经济仍维持复苏,通胀整体改善,企业盈利中长期仍能支持日本股市。

3、印度股市:政策连续性预期得到证实,GDP止跌回升,外资重新流入印度。综合宏观基本面和资金面,同时考虑到印度股市当前估值性价比,依旧看好印度股市长期表现。

4、德国股市:随着超预期财政宽法案的通过,德国有望从过去两年的衰退走向复苏。长期资金市场方面尽管已有表达,但若考虑盈利上修的概率,有望持续吸引资金回流并重塑估值。

2025年一季度,商品市场整体上行,但板块之间分化明显。部分国际品种例如黄金、铜高歌猛进,但工业品主要呈低波下行或者低波震荡。除了商品之外,股指期货震荡偏强,国债期货波动较大。

在此环境下,CTA产品业绩整体呈现分化趋势。分策略来看,部分中长周期策略表现相对较弱,中短周期策略和截面策略相对稳定。

当前节点下,特朗普关税政策依然面临较大不确定性,要进一步跟踪观察关税政策变化和各国政策应对情况。长期看,CTA的波动与股市和债市相关性低,且有可能提供较好的复利回报。未来充满高度不确定性的时候,CTA在组合中的配置价值格外值得关注。

当前商品市场波动小幅走低,整体方向性尚不明确。待商品的价值回归正常波动区间,截面类CTA策略或有所表现。展望二季度,关税政策落地后大宗商品波动率显著抬升,整体有利于CTA获取收益,当下可持续关注CTA策略配置机会。

年初以来,海外市场宏观事件频发,市场波动率迅速抬升,对冲策略运作环境有所改善,各子策略表现相对稳健。在权益市场波动时期有明显的相对优势。

分策略来看,部分有Beta暴露的股票多空策略、事件驱动策略迎来调整。宏观策略、套利类策略则受益于高波动环境下的市场错配机会。平台型多策略基金尽管受到一些冲击,但由于其较低的系统性风险敞口以及多资产多策略的分散配置,相对影响有限。

1. 宏观策略:未来市场主线预计会回归经济基本面,而各国的周期错位或将带来各国央行行动的分化,具备全球视野的宏观策略有望从中获益。

2. 多策略:由于在策略和资产两个维度上的分散,此类基金对市场环境变化敏感度较低。考虑到未来海外市场在降息及地缘局势的影响下,市场环境变化较大。长期看好优质平台型基金作为对冲基金类资产的底仓配置。

3. 对冲FOF:全球对冲基金有头部聚集效应,长期表现优秀的Big Name规模持续扩大,能够吸引更多优秀的人才,进而实现策略、收益、规模的正循环。全球大类资产的高波动与高分化时期,对冲FOF的配置价值愈发凸显。

2025年一季度,在经济指标回暖、宽松预期落空、市场流动性偏紧等多重因素影响下,各期限债券收益率全面上行,债市行情走弱,10年期和30年期国债收益率上行幅度一度超过30BPs,长久期债券调整幅度尤为明显。

今年以来,利率债和信用债走势震荡,虽然4月以来可转债受到关税问题的扰动,从收益表现看依然相对领先。特朗普关税政策落地后,债市表现有所企稳。

展望二季度,当下基本面数据有所改善,但国内总需求依然偏弱,债市整体利空因素不多,叠加近期超预期关税落地,货币政策“适度宽松”基调下,债券收益率易下难上。随着债市逐步企稳,部分债券品种的配置价值显现,短久期债券配置性价比相对更高。

年初以来,海外债券市场整体实现正收益。4月以来受关税政策冲击等因素扰动,美债收益率大幅上行至4.5%,各期限债券价格均有所回撤。

当前海外债市仍处于多空博弈的环境中,在美国经济边际走弱,叠加全球货币政策宽松共振的影响下,美债利率中枢或将继续下移,但下行节奏和幅度将取决于美国经济提高速度、通胀水平、美联储政策预期及关税政策变化,同时可关注长久期波段交易机会。

1. 国内债市短期波动后,当前正在慢慢地企稳,多元化的债券投资策略将成为主流。对于债券型基金产品,除了传统的信用、久期、杠杆策略外,通过产业债、可转债、境外债等资产有望增厚组合整体预期回报。

2. 海外债市方面,后续如降息节奏加快,可能获得票息和资本利得的双重收益。中短久期利率债在锁定高票息的同时波动较低,兼具赔率和胜率优势,长久期美债具有更高的波动性。信用债收益率处于历史较高水平,估值和票息仍然具备较高吸引力。

3. 美国通胀压力延续,利率或维持在高位更久时间。美元货币基金具备较高流动性,仍有配置价值。

2024年12月以来,很多优秀的新消费、硬科技企业在港股国际配售和公开发售的认购热情明显提升,上市后股价表现优异,港股当前慢慢的变成了众多企业IPO的首选地。

1、关注国际知名PE管理人的成熟期基金。美联储降息通道中,商业模式成熟、具有稳定盈利、分红能力的成熟企业将更具性价比和交易价值。

2、关注北美前沿科技领域的VC基金。全球技术创新前沿仍然在北美,AI、人形机器人革命性突破带来众多上下游科技领域投资机会。

自2024年9月1日起,保险公司新备案的普通型保险产品预定利率上限为2.5%,预计将有利于保险公司降低风险。发展长期分红型保险产品等浮动收益产品,将是保险公司未来的重点工作,也是监管部门鼓励的方向。

未来“保险+”趋势明显,即保险产品加增值服务,提供给保险消费者的是依托于保险产品的风险控制和解决方案,增值服务也在某些特定的程度上提升了保险产品的差异化竞争力。

1. 保险产品预定利率下调后,对收益型和部分保障型的保险产品均有影响。建议投资的人应关注保险公司的偿付能力、投资收益率、利润情况等指标,寻找经营稳健的保险公司,依据自己情况相应投保。

2. 内地赴港投保热度不减,主要关注终身寿险和储蓄险两类险种,说明内地保险消费者依然有传承和储蓄方面的需求,其中储蓄险的新造保费增速同比上升明显,这也代表内地保险消费的人在储蓄方面有更大的需求提升。

投资有风险。基金的过往业绩并不预示其未来表现。基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。有关数据仅供参考,不构成投资建议。投资人请详阅基金合同等法律文件,懂产品风险收益特征,依据自己资产状况、风险承担接受的能力审慎决策,独立承担投资风险。

本文版权为好买财富所有,未经许可任何机构和个人不得以任何形式转载和发表。

风险提示:投资有风险。有关数据仅供参考,不构成投资建议。投资人请详阅基金合同和基金招募说明书,确认您自觉履行投资人的各项义务,并自行承担投资风险。

最新文章

联系我们

电话: 134-5561-6515

地址: 山东省潍坊市昌乐